年末調整での節税ポイントは?

年末調整で少しでもたくさんの税金を返してもらうためには、必要な証明書類を漏れなく揃えて、会社に提出する必要があります。証明書類を紛失して、「会社に言われた提出期限までに提出できなかった」とか「面倒くさい」などと、提出を逃してしまうと、返される税金も少なくなってしまいます。また、忘れがちですが、次年度以降に給料から天引きされる住民税も高くなる点にも、留意しましょう。

年末調整というのは、会社を通して行う確定申告のミニ版です。そこで、経理では、次のようなことをして、税金計算を行っています。

多くの場合、毎月の給料から引かれている税金のほうが多くなりますので、その分の税金が還付されます。上のうち、①の年収を変えることはできませんので、会社員の節税ポイントは、③「所得控除」や⑤「税額控除」をいかに大きくできるかにかかっています。

では、会社員の節税策である所得控除や税額控除にはどのようなものがあるのかを、改めて確認していきましょう。所得控除というのは、文字通り、「所得」から「控除(=引く)」ことのできる項目のことで、年末調整で受けることのできるのは、下図の④社会保険料控除〜⑭基礎控除です。

一方、税額控除の代表的なものは、住宅ローン控除(正式名称「住宅借入金等特別控除」)です。ただし住宅ローン控除を初めて受ける年は、確定申告が必要になります。年末調整で控除を受けることができるのは、2年目以降です。

知らずに漏らしがちな節税策をチェック!

年末調整時に、書類提出をウッカリ漏らした場合だけでなく、中には、控除を受けられたのに、そのことを知らずに節税できていなかったというケースもあります。これから、漏らしがちな控除や、漏らすと痛い控除を紹介していきますので、今一度、確認してみましょう。

①iDeCo(個人型確定拠出年金)の申請を漏らしていないか?

iDeCoは、会社員にとって、高い節税効果を期待できるものの1つです。というのも、掛けた金額をすべて所得から引くことができるからです(ただし、所得が「0」になるまでの範囲)。

漏らすと痛い控除になりますので、漏れているときは、後述する確定申告などを検討しましょう。「小規模企業共済等掛金控除」の対象になります。

②家族の保険分のウッカリ漏れはないか?

次は、会社員の一番ポピュラーな節税策である保険関係のウッカリ漏れです。

生命保険、個人年金保険、介護医療保険をかけている場合は「生命保険料控除」を、地震保険などをかけているときは「地震保険料控除」を受けることができます。

この控除で漏れがちなのが「家族分」です。配偶者や子ども(扶養親族など)の保険料を自分(あなた)が支払っているときは、その分は控除の対象になります。

ただし、あなたが支払っているだけでなく、保険金の受取人が、あなたか、配偶者か、親族であること、個人年金保険の場合には、受取人は、あなたか配偶者であることが条件です。地震保険料控除では、「生計を一」にしている親族が住んでいる家屋や家財にかけた保険が対象になります。

ただし、下図のように、これらの控除には限度額がありますので、それに達している場合は、申請しても意味がありません。なお、新契約と旧契約の両方があるときは、控除額の計算方法がやや複雑ですので、経理にお尋ねいただくか、国税庁のホームページなどでご確認ください。控除の限度額は、12万円です。

③家族の社会保険料のウッカリ漏れはないか?

子どもの国民年金保険料を、あなたが支払っているときは、「社会保険料控除」の対象になります。ご家族の後期高齢者保険料や介護保険料などについては、あなたが現金納付や口座振替などであなたが支払ったものだけが対象です。

④遠方に住んでいる家族の扶養漏れはないか?

遠方にいる両親や親元を離れて下宿している子どもなどを、生活費を送って養っている(生計が一)ときは扶養控除の対象になります。

⑤65歳以上の寝たきりの家族はいないか?

障害者手帳がなくても、65歳以上で寝たきりの家族がいるときは、市区町村や福祉事務所長の認定を受けると、「障害者控除」の対象になります。該当する方は、市区町村などに一度、問い合わせてみるとよいでしょう。

控除漏れがあったときの、リカバリー策は?

控除漏れがあったときは、会社にお願いして年末調整をやり直してもらうか(可能であれば受けてくれますが、申請時期が遅くなると難しい場合も)、自分で確定申告をして控除を受けることになります。

税金を返してもらうための申告になりますので、申告できる日から5年間は還付申告(請求)が可能です。令和4年12月31日までに請求すれば、平成29年から令和3年のものまでは還付を受けることができます。過去分もあれば、一緒に申請してしまいましょう。

会社勤めの方は、スマホでの申告書作成もできます。下図のように画面の案内にそって、年末調整後に渡された「給与所得者の源泉徴収票」を見て、該当項目や、控除漏れの項目を入力すれば、終わりです。

入力を終えたら、申告書をプリントアウトして、控除を受けるために必要な証明書類を添付し、自分の住所地を所轄する税務署に提出します。

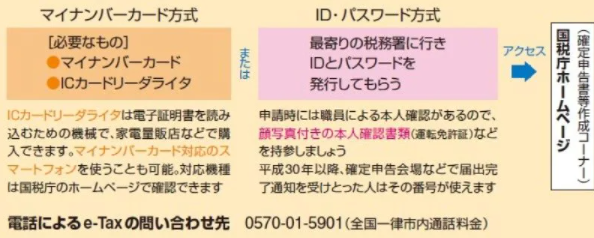

また、申告の作成・提出にe-Taxを使うと、生命保険・地震保険関係の控除証明書、iDeCoの証明書、社会保険関係の控除証明書(子どもの国民年金保険料など)などの提出が不要になりますので、さらにラクです。e-Taxには、下図のような2つの方式があります。どちらかを選択しましょう。

また、申告の作成・提出にe-Taxを使うと、生命保険・地震保険関係の控除証明書、iDeCoの証明書、社会保険関係の控除証明書(子どもの国民年金保険料など)などの提出が不要になりますので、さらにラクです。e-Taxには、下図のような2つの方式があります。どちらかを選択しましょう。

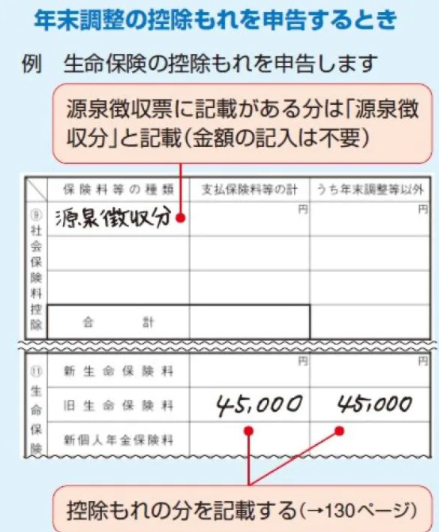

スマホやパソコンなどを使わず、手書きで申告する場合には、年末調整で漏れた所得控除分は、次のように書き込みます。

年末調整の控除漏れの申告は、簡単にできます。漏れがあったときは、ぜひ確定申告を検討しましょう。

コメントをお書きください