子供の教育費「16年間」公立と私立ではいくら違う?

-

❶約500万円

-

❷約1000万円

-

❸約1500万円

A. ❸約1500万円

子供には希望する進路を歩んでほしいものの、気になるのは教育費です。教育費に関する統計データによると、小学校から大学まで、すべて公立だと976万円、すべて私立だと2494万円(大学は理系の場合)。その差はなんと約1500万円です。

内訳を見てみましょう。小学校は公立で約193万円、私立で約959万円。就学期間が6年あるため、費用の差が大きくなります。

中学校は公立で約147万円、私立で約422万円。高校は公立が約137万円、私立が約291万円です。大学は国公立か私立か、また私立なら文系か理系かによって異なります。国公立は4年間で約499万円ですが、私立文系だと約717万円、私立理系は約822万円です。

いずれも公立より私立のほうが大幅に上回るため、私立に通う期間が長いほど負担は重くなります。ただ、「高等学校等就学支援金」制度の改正で、2020年4月からは私立高校の学費負担が軽くなりました。年収約590万円未満の世帯は、就学支援金が39万6000円に引き上げられています。授業料は実質無料になり、公立との格差はやや縮まりました。

とはいえ、教育費は授業料だけではありません。計画的に積み立てたり、児童手当をキープしておくなど、早めの準備が欠かせません。

-

❶約30万円

-

❷約60万円

-

❸約100万円

-

❹約120万円

A. ❷約60万円

お金が増えるという観点では、圧倒的につみたてNISAがお得です。

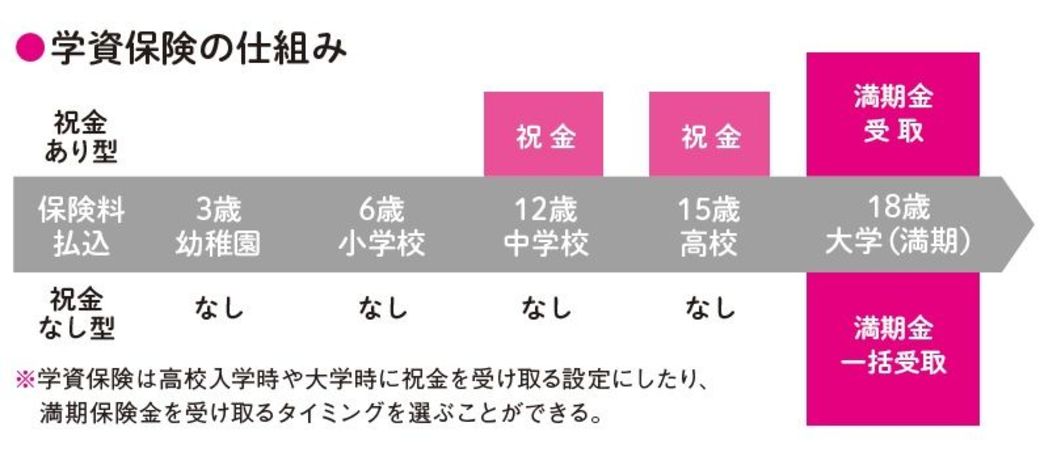

まずは学資保険。毎月1万5995円の保険料を払って15年間積み立て、子供が18歳から21歳まで75万ずつ受け取る形にすると、287万9100円を払い込み、受取額は300万円です。

一方、利回り3%で運用したつみたてNISAは、15年後に362万7908円に。15年間の成果では、つみたてNISAが、62万7908円上回るのです。

つみたてNISAにはさらなるメリットがあります。15年で積み立てをやめたあとも、運用を続けられます。引き続き利率3%で運用すれば、取り崩しを開始する18歳の時点で396万4313円に増えています。

75万円を取り崩しながら運用を続けると、19歳時331万742円、20歳時263万7564円、21歳時194万4191円。最後の75万円を引いても、119万4191円。300万円すべてを使っても、約120万円残るのです。

もっとも、学資保険には万一の保障がついています。また、インデックスファンドを選べば比較的安定した運用成果が期待できますが、運用にはリスクがつきものです。保障と安全性、運用成果のバランスをよく考えて、学資を準備しましょう。

-

❶約540万円

-

❷約900万円

-

❸約1230万円

-

❹約1620万円

A. ❸約1230万円

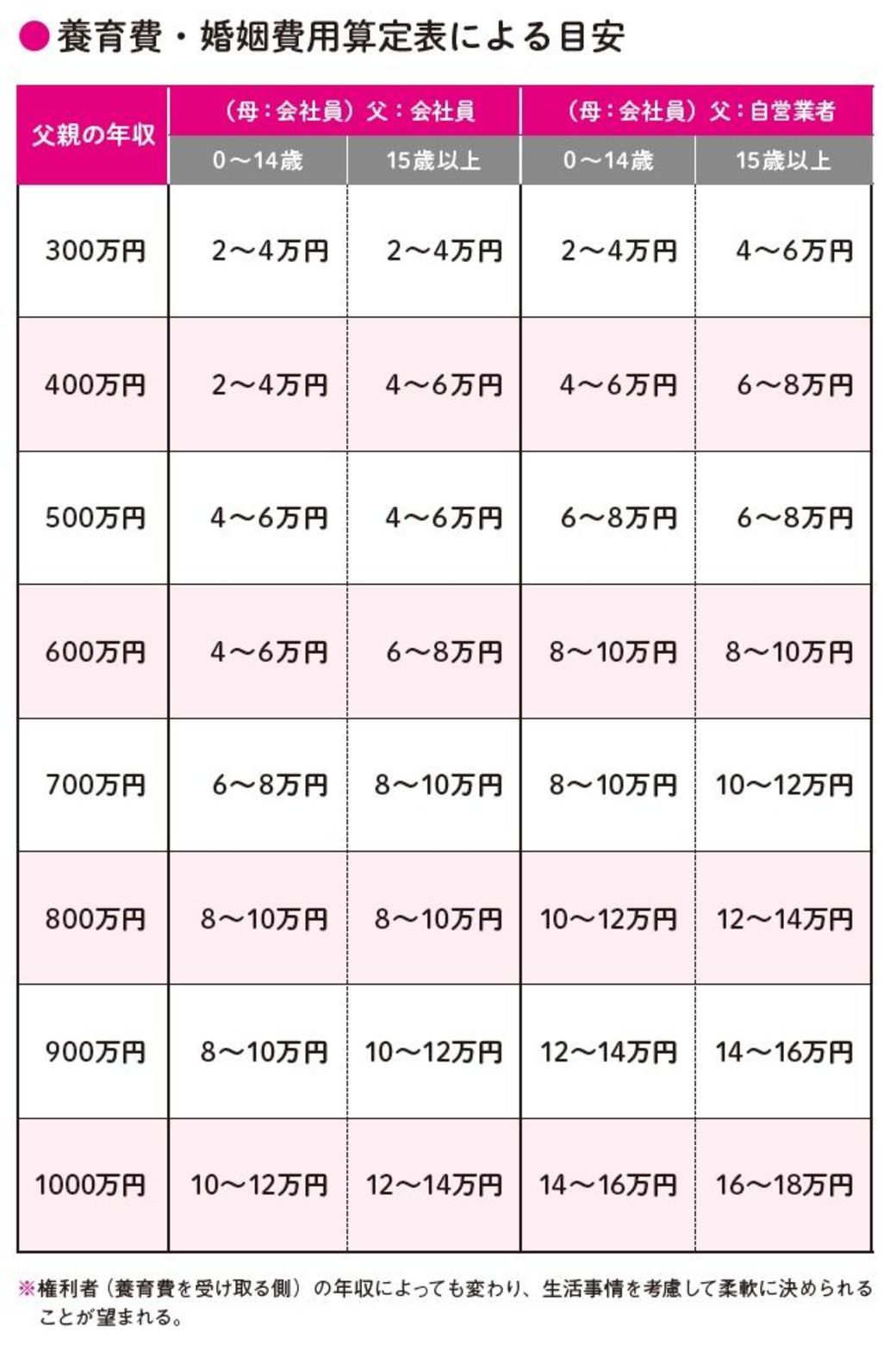

養育費は子供と一緒に暮らす親が、一緒に暮らさない親に対して請求できる、子供を育てるための費用です。

支払う期間は子供が20歳になるまでが多いものの、高校を出る18歳や、大学の卒業を前提として22歳とすることもあります(※1)。

金額は基本的に両親の話し合いで決められますが、裁判所が作成した「養育費・婚姻費用算定表」を基準にすることが多いようです(※2)。

計算式としては、子供の生活費×義務者の基礎収入(※3)を義務者の基礎収入+権利者の基礎収入で割った金額が妥当といわれています。

年収450万円の相手からしっかり養育費を受け取れたとしたら、総額は1230万円程度になります。

ちなみに、日本では4人に1人しか養育費を受け取れていません。当初は支払っていても、1~2年で止まることも珍しくないようです。原因はさまざまですが、養育費の取り決めをしていないケースが全体の6割近くあるそうです。金額や期限は書面で明確にしておくことが重要です。もめごとを避けるために、離婚協議書や公正証書の作成をお勧めします。

なお、離婚後に収入が変化したり、再婚して養子縁組みをした時は養育費の金額を変更できますが、改めて取り決めをし直す必要があります。

補足説明)

※1 途中で就職や結婚をして成人と見なされると、受け取れなくなる。

※2 離婚調停や離婚裁判など裁判所を通して離婚が決定した場合は、養育費を含めた取り決め内容は裁判所が書面にしてくれる。

※3 基礎収入とは、総収入から必要な出費を控除した金額

厚生労働省が平成28年度にひとり親家庭を対象に行った調査によると、1カ月分の養育費の平均は、母子家庭で4万3700円、父子家庭で3万2550円。

-

❶20万円

-

❷36万円

-

❸50万円

-

❹72万円

A. ❹72万円

クレジットカードで還元率1%とは、100円使ったらそのカード会社のポイントが1ポイント貯まることを意味します。ほとんどのカード会社は、1ポイント=1円で計算できます。

「コンビニで500円のお弁当を買っても、5ポイントしか貯まらないのか。少ないな」と感じてしまいがちですが、昨今、キャッシュレス支払いができるお店は増えています。

毎日、何気なく現金で払っている買い物やランチなど、支出をすべてキャッシュレス支払いに変更し、毎月30万円の支払いを20年間続けたとしましょう。すると、72万ポイント(※1)になります。

1回の利用額は少なくても、意外と貯まることがわかります。貯まったポイントは、現金に変えるほか、楽天ポイントやTポイントにも移行できます。

貯金しても1%の利息などつかないご時世に、利用するだけでポイント還元が受けられるのは圧倒的にお得ですから、利用しない手はありません。

カード払いにすると必要以上に使ってしまうことを危惧するならば、事前にチャージしたぶんしか利用できないプリペイド式の決済方法がお勧めです。無駄遣いする心配がなくなる上に、なにに使ったか明細が残るので、家計簿をつける手間も省けます。

補足説明)

※1 30万円×20年間×1%=72万ポイント

ただし、ポイントの付与は毎回の利用額に対して行われ、100円未満は斬り捨てになる。月額30万円の支払いがあったとしても、まるまる1%ぶんのポイントがつくわけではない。

買い物でポイ活すると、3年間で貯まるポイントは?

-

❶韓国(ソウル)

-

❷タイ(バンコク)

-

❸ハワイ(ホノルル)

-

❹フランス(パリ)

A. ❹フランス(パリ)

クレジットカード払いにできるものは、意外と多くあります。日常のこまごました買い物はもとより、携帯電話やプロバイダー料金、生命保険料などなど。

また、地域によって異なりますが、水道光熱費をクレジットカード払いできるエリアが増えています。銀行口座から直接引き落とされるだけではなんの恩恵もありませんが、クレジットカード経由ならポイントがつきます。

ちなみに、4人家族の水道光熱費は平均で月に2万3731円(※1)ですから、1年でおよそ2800ポイントになります。

月の生活費25万円を還元率1%のクレジットカードで支払った場合、1年で3万ポイント貯まります。

では、これを航空会社のマイレージに1ポイント=1マイルで移行させると、どうなるでしょう。実は、1年間のポイントだけで、韓国までの特典航空券が2人ぶんもらえます。

そして、3年ぶんの9万マイルだと、なんとフランス(パリ)までの往復航空券に換えられ、条件によってはビジネスクラスもアリです(※2)。

もちろん、もっと近場のタイやハワイに行くことも可能です。なんの労力もかけずに毎年海外旅行に行けるなら、クレジットカードで支払えるものはすべてクレカ払いにしたほうがお得です。

補足説明)

※1 家族の人数別 水道光熱費の平均額(2019年総務省統計)による。

※2 航空会社の特典航空券は、搭乗クラスとシーズン(通常・閑散・繁忙)によって、必要となるマイル数が変わる。エコノミークラスの通常期の必要マイル数は、韓国(ソウル)1万5000マイル、東南アジア(タイなど)3万5000マイル、ハワイ(ホノルル)4万マイル、ヨーロッパ(フランスなど)5万5000マイル。

コメントをお書きください