年末調整でお金が返ってくるのはなぜ?

年末の給料から税金が還付される(ことの多い)「年末調整」。そもそもなぜ税金が返ってくるのでしょうか。

皆さんの月々の給料明細を見ると、例えば額面が30万円でも、実際の手取り額は30万円より低くなっているはずです。その理由は、税金(所得税・住民税)や社会保険料(健康保険料・厚生年金保険料・雇用保険料)などが給料から引かれているため。

なかでも、所得税は概算額を見積もって引かれているので、1年分をトータルすると、税金を多くもらいすぎていたり、場合によっては少なすぎたりすることがあるのです。

そこで、会社は1年の締めとして年末調整を行い、税金をもらいすぎていれば返し、万一、足りなければ新たに徴収して、税金の精算を行います。

さらに年末調整の段階では、生命・地震保険関係の所得控除や住宅ローン控除なども受けることができますので、たいていの場合は給料から引いた税金のほうが多くなり、税金が戻ってきます。

会社員ができる節税策

年末調整の節税ポイントは、当たり前のことですが、一言でいえば、「所得控除と税額控除に注目しよう、引けるものは引こう!」です。

年末調整では、年収をもとに計算した給与所得から、「所得控除」といわれるものを引いて、税金計算のもとになる「課税所得」を計算します。したがって、「所得控除」をできるだけ大きくする、控除できるものは漏らさず引くことがポイントになります。

税額控除は、「課税所得」をもとに計算した税額から引ける控除のことで、年末調整では、「住宅借入金等特別控除」(いわゆる住宅ローン控除)が該当します。以下、漏れがちな所得控除についてピックアップして解説していきましょう。

生命保険、個人年金保険、介護医療保険を掛けているときは、「生命保険料控除」を、地震保険などを掛けているときは「地震保険料控除」を受けることができます。ここで押えておきたい節税ポイントは、「家族分を漏らしていないか」です。家族分(配偶者や扶養親族など)の保険も、自分が保険料を支払っているときは、年末調整の対象に含めましょう。

「社会保険料控除」の節税ポイントも「家族分」です。例えば子どもの国民年金保険料を自分が支払っているときは、「社会保険料控除」の対象になります。控除証明書が送付されますので、会社に提出して家族分も年末調整に加えてください。父母の後期高齢者医療保険料や介護保険料などについては、あくまで現金納付や口座振替などで自分(あなた)が支払ったものが対象です。

年末調整では、支払った全額が「小規模企業共済等掛金控除」の対象になります。掛金の証明書を会社に提出して年末調整の対象にしてもらいます。

「扶養控除」で漏らしがちなのが、遠方にいる家族分です。故郷の両親や親元を離れて下宿している子どもなども、生活費を送って養っていれば扶養控除の対象になります。

自分や家族が障害者のときは、「障害者控除」の対象になります。障害者手帳があるなどの、いわゆる障害者でなくても、ご家族に65歳以上で寝たきりの方がいるときは、市区町村や福祉事務所長の認定を受けて、「障害者控除」の対象にできることがあります。一度、問い合わせてみるとよいでしょう。

自分が寡婦やひとり親であるときには、「寡婦、ひとり親控除」を受けることができます。後述しますが、税制改正で、今年から未婚のひとり親も控除対象になりましたので、該当する方は、会社への申告を忘れないようにしてください。

年末調整の中で最も大きな節税策となるのが、住宅ローン控除です。この控除は、1年目は年末調整ではなく、確定申告をする必要があります。年末調整を受けられるのは、2年目以降です。

なお、控除関係の証明書などを会社に提出し忘れたり、年末調整を受けられなかった場合には、確定申告でフォローすることができます。

今年の年末調整で変わったところは?

今年は、年末調整に関係する税制改正が大きく5つあります。新たに会社に提出する申告書としては、「基礎控除申告書」「所得金額調整控除申告書」がもうけられました。いずれも申告をしないと控除を受けられないので、漏らさず提出しましょう。

すべての人が対象になる基礎控除が10万円引き上げられ48万円になりました(減税)。ただし、合計所得が2400万円を超える人は、控除額が段階的に引き下げられ、2500万円を超えると0円になります(増税)。

給与所得を計算するときに年収から引くことのできる「給与所得控除」が一律10万円引き下げられました。年収850万円超の方は、給与所得控除額が195万円となります(増税)。

上記の改正(増税)にあわせて、年収850万円超の子育て世帯や特別障害者(本人・家族)のいる世帯の税負担を軽減するために「所得金額調整控除」がもうけられました。対象者と計算方法は下図のとおりで、給与所得の金額から引くことができます。

ご家族関係の控除の対象所得が、下図のように10万円引き上げられました。ただし、給与所得控除額も同額引き下げられため、対象にできる給与年収は昨年と同様です。具体的には、扶養控除と配偶者控除は給与年収が103万円以下、配偶者特別控除は103万円超201万5999円以下となります。

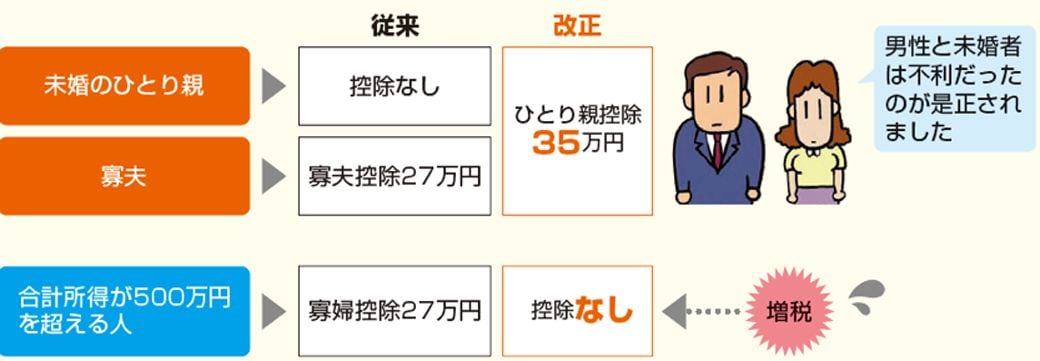

今年から、未婚の方も対象となる「寡婦、ひとり親控除」が新設されました。寡夫控除と特別の寡婦(35万円の控除)は廃止され、「ひとり親控除」に統合。なお、合計所得が500万円を超える方は今年から控除を受けられなくなるので注意しましょう。

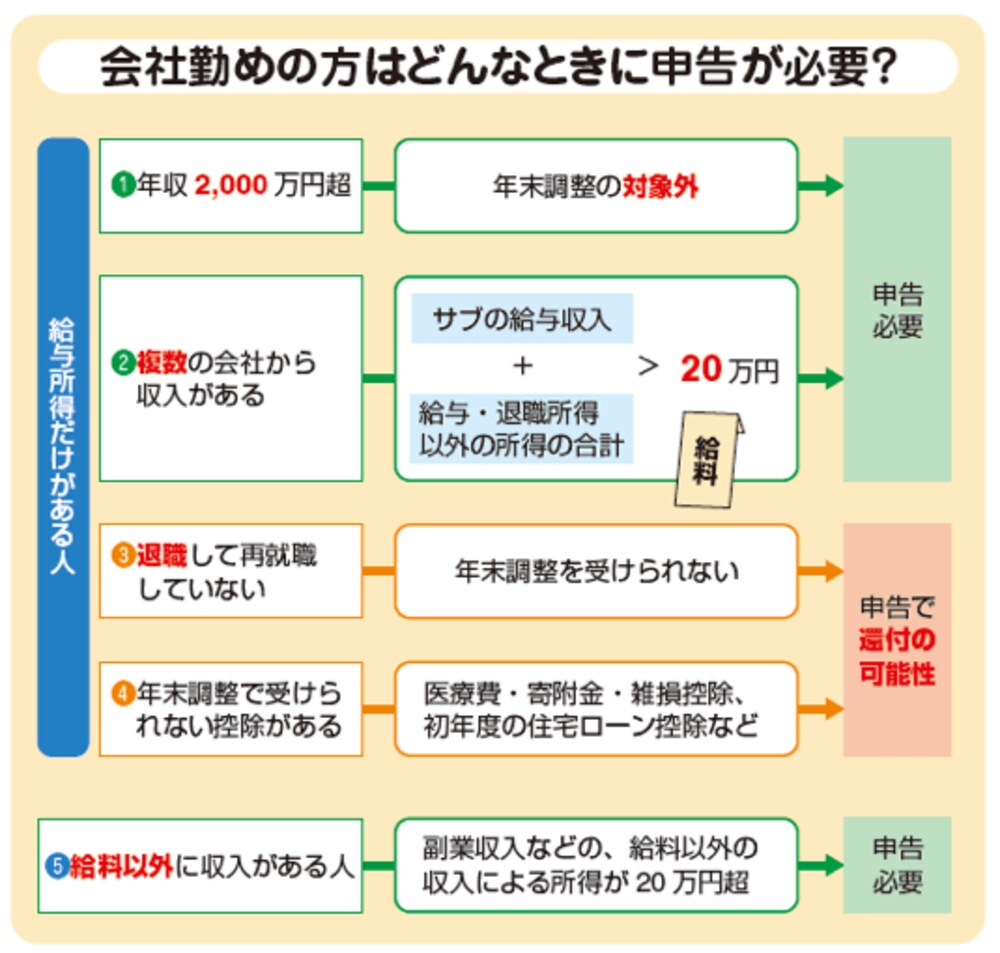

確定申告とは、1年間に得た所得とそれに対応する税金などを計算し、申告書に記載して税務署に提出する手続きのことです。医療費控除や住宅ローン控除(1年目)などは年末調整では受けることができませんので、確定申告が必要になります。サラリーマン・OLの方の申告の要・不要は下図のようになります。

コメントをお書きください